세계 최초의 스태그플레이션은 1973년 발생한 1차 오일쇼크가 급격한 물가 상승 원인이 돼 발생했다. 최근 스태그플레이션에 대한 우려는 팬데믹(pandemic·감염병 대유행) 이후 각국의 통화완화 정책이 촉발한 물가 상승에 기인한다.

1차 오일쇼크는 1973년 미국의 후원을 받은 이스라엘이 이집트와 시리아와의 전쟁에서 승리하자 중동의 산유국들이 합심해 미국을 포함한 서방 국가들에 대한 원유 수출을 줄이기로 결의하고, 갑작스럽게 감산과 가격 인상을 단행한 사건을 말한다. 그 여파로 원유 공급이 급감했고 단기간에 석유 가격이 4배 이상 올랐다. 기름값이 오르자 각종 운송비와 원자재 가격이 올랐고 덩달아 산업 전반적으로 제품 가격이 상승했다. 물가는 올랐지만, 경기는 급속도로 침체되면서 스태그플레이션이 나타났다.

오일쇼크 약 1년 뒤인 1974년 미국의 경제성장률은 -0.5%로 역성장을 기록했지만 소비자물가 상승률은 11.05%로 사상 최고치를 기록했다.

1978년 2차 오일쇼크 역시 급격한 물가 상승을 이끌었다. 당시 혁명으로 이란의 정권을 잡은 호메이니는 석유 수출 금지를 선언, 배럴당 12달러 선이었던 유가를 20달러까지 60% 이상 급등시켰다. 1·2차 오일 쇼크로 달러화 가치가 폭락했고, 몇 년간 물가는 두 자릿수 상승률을 기록했다. 당시 연준이 금리를 20%대까지 인상하는 등 특단의 조치로 물가를 안정시켰지만, 과도한 금리 인상 부작용으로 경기가 회복되는 데 수년이 넘는 시간이 또 필요했다.

연결 포인트 2

美 테이퍼링 가능성에 신흥국 ‘긴축발작’ 공포

미국 외교전문 매체 포린폴리시는 8월 11일(이하 현지시각) 최근 미국의 물가 상승으로 테이퍼링(양적완화 축소)이 언급되는 것과 관련해 “코로나19가 세계 신흥국 시장에 경기둔화 압력을 가하고 있는 상황에서 선진국 정부들의 양적완화 정책이 끝나면 더 고통스러운 상황이 펼쳐질 것”이라며 “2013년 긴축발작이 다시 일어날 수 있다”고 경고했다. 미국 연준의 테이퍼링이 신흥국 경제에 공포가 될 수 있다는 것이다. 지난 2013년 미 연준이 테이퍼링을 발표했을 때도 신흥국들의 통화 가치가 크게 하락한 바 있다.

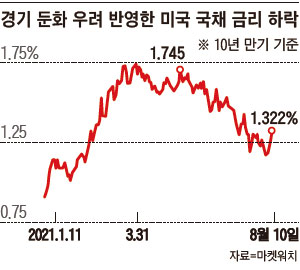

코로나19 사태로 미국이 경기부양을 위해 양적완화를 확대, 시중에 통화 공급이 크게 늘었고 물가 상승으로 이어졌다. 이에 따라 연준의 테이퍼링은 시기의 문제일 뿐이라는 관측이 힘을 얻고 있다. 미국 월스트리트저널(WSJ)은 연준이 9월 연방공개시장위원회(FOMC) 회의에서 테이퍼링 계획을 공표하고, 이르면 11월 FOMC에서 테이퍼링에 실제로 착수할 가능성이 커졌다고 8월 16일 보도했다.

연준이 8월 18일 공개한 7월 27∼28일 연방공개시장위원회(FOMC) 의사록에 따르면 대부분의 참석자는 “올해 자산 매입 속도를 줄이기 시작하는 것이 적절할 수 있다”고 판단했다.

테이퍼링은 양적완화를 축소하는 것으로 시중 통화 공급이 감소한다는 의미가 있다. 테이퍼링은 달러화 가치 상승과 함께 금리 인상을 수반한다. 달러화 강세는 신흥국 통화의 상대적 약세와 이에 따른 신흥국 인플레이션 압력으로 이어진다. 신흥국 통화 약세는 외채 이자 부담도 키운다. 특히 코로나19 백신 공급이 부족해 접종률이 낮은 신흥국들은 델타 변이 바이러스로 코로나 사태가 장기화하는 국면에 선진국들의 테이퍼링까지 닥칠까 우려하고 있다. 이미 캐나다 중앙은행은 4월부터 국채 매입 규모 축소를 발표했고, 호주 중앙은행도 9월부터 정부 채권 매입 규모를 축소하기로 했다. 일종의 테이퍼링 방법인 자산 매입 축소에 나선 것이다. 멕시코, 우루과이, 브라질, 칠레 등 일부 신흥국들의 경우 선제적으로 금리 인상을 단행했다.