‘지금 부자들은 배당주에 투자한다’ ‘포스트 코로나 경제 트렌드 2021(공저)’ 저자

미국 제3대 대통령인 토머스 제퍼슨이 프랑스 나폴레옹에게 뉴올리언스를 사고 싶다고 했을 때, 나폴레옹은 “차라리 루이지애나주(州)를 모두 사면 어때?”라고 되묻는다. 깜짝 놀란 토머스 제퍼슨은 의회의 승인을 얻지도 않은 채로 수락했고, 얼떨결에 미국은 214만7000㎢의 영토를 얻게 된다. 이는 미국 역사에서 알래스카와 더불어 가장 현명한 구매로 꼽힌다.

나폴레옹은 그 큰 땅을 왜 헐값(1500만달러)에 팔았을까. 들고 있어봤자 골치만 아팠기 때문이라는 것이 역사학자들의 분석이다. 본토에서 워낙 멀어 관리가 어렵고, 가지고 있는다고 해서 딱히 도움 되는 것이 없었다는 뜻이다.

당시 나폴레옹에게 필요한 것은 ‘명분’이었다. 나폴레옹은 미국에 힘을 실어줘 영국의 영향력을 줄이고자 루이지애나주를 팔았던 것이라고 회고록에서 밝혔다. 대의를 위해 약간의 손해를 감수했다는 설명이다. 나폴레옹은 매각 서류에 서명하면서 “이로 인해 영국은 그 오만한 머리를 미국에 숙이게 될 것”이라고 했다고 야사에서는 전하는데, 실제로 그렇게 됐다.

보다시피 국가 간, 혹은 기업 간 매매에 있어서 실리만큼 중요한 것이 명분이다. 명분이 있으면 다소 손해 보는 것 같은 딜(거래)이라도 명분을 앞세워 성사시킨다. 삼성그룹이 화학 사업 계열사들을 통째로 한화와 롯데에 넘겼던 것처럼.

그리고 최근 강성부 펀드(KCGI)의 공격을 받은 DB그룹도 실리를 취할 수 있는 명분을 얻었다. DB하이텍은 어떤 면에서 보든, DB그룹에 부담 요인이었다. 이참에 DB하이텍을 파는 것이 그룹에 낫다는 판단을 내릴 수 있는 상황이라고 본다.

지난해 호실적에도 주가 반 토막…주가 뜨면 안 되는 회사 속사정

DB그룹(동부그룹) 창업주 김준기 전 회장은 예전부터 반도체에 대한 관심이 깊었던 것으로 알려진다. 1983년 미국 몬산토와 합작 설립한 코실은 LG를 거쳐 SK로 넘어가 SK실트론이 됐지만, 1997년 설립한 동부전자는 2002년 7월 아남반도체를 인수하면서 덩치를 불렸다. 지금도 적지 않은 재계 관계자가 DB하이텍을 원래 동부 계열사가 아닌, 외부에서 인수한 회사로 기억한다. 아남반도체 인수 영향이다.

DB하이텍은 2010년 아날로그 반도체 특화 파운드리(위탁생산) 분야 글로벌 1위 기업에 등극한다. 하지만 돈이 되지는 못했다. DB하이텍은 1997년 설립 이래 2014년까지 단 한 번도 연간 기준으로 순이익을 내지 못했다. 그동안 DB하이텍에 쏟아부은 돈이 2조원이 넘고, 김준기 전 회장이 2009년 9월 3500억원의 사재를 출연하기도 했는데, 성적표는 기대치에 미치지 못한 셈이다. 오히려 DB그룹은 그룹의 기초였던 동부건설과 동부제철, 동부팜한농, 동부익스프레스, 동부로봇 등 수많은 계열사를 팔아치워야 했다. 꼭 DB하이텍 때문에 부실이 커졌다고 할 수는 없지만 악영향을 미친 것은 분명하다.

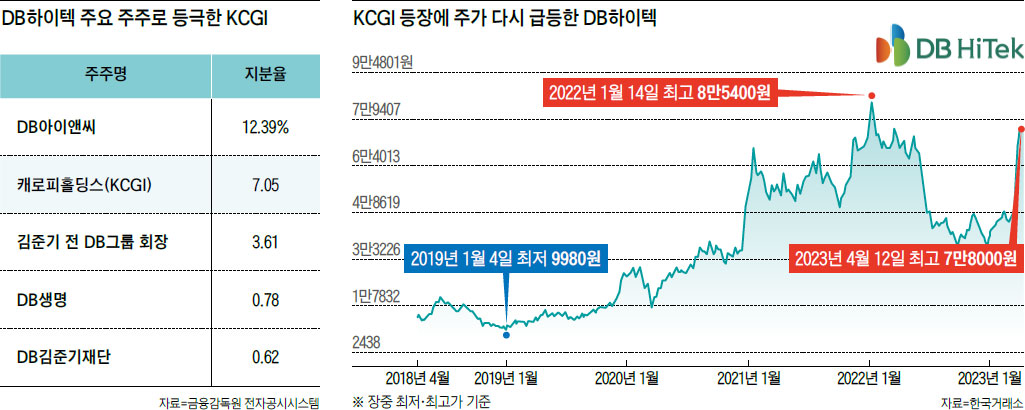

DB하이텍이 빛을 본 것은 코로나19 팬데믹(pandemic·감염병 대유행)이 터지면서부터다. 반도체 부족 현상을 톡톡히 누렸다. 2019년만 해도 9000원대였던 주가는 2022년 한때 8만5400원까지 치솟았다. 주가는 미리 올랐지만, 실적 기준 최고점은 지난해다. 작년 매출은 1조6753억원으로 전년 대비 38% 증가했고, 영업이익은 7687억원으로 93% 늘어났다.

지난해 DB하이텍 실적이 좋았음에도, 주가가 반 토막 난 이유는 (소액주주들의 주장에 따르면) 단 하나다. 지배구조 문제. DB그룹 입장에서는 DB하이텍이 너무 잘되면 오히려 곤란하다는 점이 포인트다.

DB그룹은 지난해 5월 공정거래위원회로부터 법적 지주회사 전환 통보를 받았다. DB하이텍의 주가가 오르면서 자산 총액이 5000억원을 넘었기 때문이다. 그런데 지주사가 되려면 상장 자회사 지분을 30% 이상 확보해야 한다. DB아이앤씨(현 비금융 부문 지배구조 최상단 회사)는 돈이 없고, 현재 DB하이텍 지분은 12.39%에 불과하다. 만약 17.6% 이상의 지분을 더 사려면, 현 주가 기준으로 5800억원이 필요하다. 결국 DB는 지주사가 될 수 없고, 이 때문에 DB하이텍 주가를 억누르기 위해 공장 가동률이 99%에 달하는데도 증설하지 않았고, 알짜 사업인 팹리스(반도체 설계) 부문을 일부러 물적 분할해 주가를 떨어뜨리고자 했다는 것이 소액주주 연대의 주장이다.

심지어 2021년 기계장치 기대 사용 연수를 11년에서 6년으로 대폭 줄이고 이를 감가상각했는데(영업이익 감소) 이에 대해서도 의도적으로 이익을 낮추고자 한 것이라고 일부 애널리스트는 의심한다. DB가 무엇을 하든 의심스럽게 바라보는 지금, 바로 이때 등장한 것이 강성부 펀드다.

DB그룹의 선택, 오스템임플란트 사례 참고할 만

DB그룹은 DB하이텍을 지켜낼 방안이 없다. 강성부 펀드는 돈이 있고, 소액주주 연대도 계속 세를 불리고 있다. 강성부 펀드는 지분 7.05%를 확보했고, 소액주주 연대는 3% 이상을 모았다.

심지어 DB그룹은 DB하이텍을 온전히 지배하고 있지도 못하다. DB아이앤씨는 2021년 4월 큐리어스피날레 유한회사에 지분 12.39%를 담보 제공하는 계약을 맺었다. 만기 연장 기한이 곧 다가오는데, DB는 이마저도 갚을 여력이 없는 것으로 알려진다. 소문으로는 DB하이텍 지분을 담보 제공하고 대출받은 돈을 타 회사를 지배하는 데 쓰고 있다는 얘기도 있다.

DB하이텍은 이사 수를 제한하는 내용이 정관에 없다. 이사 선임은 특별 결의가 아니고 보통 결의라서 주식 총수의 4분의 1 이상이면서 주총 출석 주주의 절반 이상이 찬성하면 선임할 수 있다. 현재 DB하이텍 이사는 6명이므로, 쉽게 얘기해 DB그룹보다 많은 지분을 획득하면 7명 이상의 이사를 앉혀 이사회 개최만으로 현 대표이사를 물러나게 할 수 있는 것이다.

DB그룹 입장에서 할 수 있는 것이 있다면 우호 주주 영입이다. 그러나 주주 이익에 반하는 결정을 반복하고 있다고 평가받는 DB그룹에 우호 주주로 나설 세력이 많지 않다. 그리고 만약 있었다면, 아마 진작 도와줬지 않았을까 싶다. DB는 창업자 김준기 전 회장과 현 김남호 회장이 부딪히고 있는 상황이다. 우호 주주는커녕 내부 세력이 쪼개질 위기다.

대부분 전문가는 DB그룹이 강성부 펀드의 등장으로 난처한 상황에 내몰렸다고 진단한다. 하지만 DB라고 해법이 없는 것은 아니다. 일단 첫 번째. 강성부 펀드와 협력하는 것이 가능하다. 강성부 펀드 고위 관계자에 따르면, 김남호 DB그룹 회장은 만나자는 강성부 펀드 측 제안에 답변하지 않고 있다고 한다. 일단 만나서 지배구조 개선 방안을 논의해볼 수 있다.

강성부 펀드가 싫다면, 다른 파트너를 찾는 것도 가능하다. DB그룹이 2014년쯤 DB하이텍 매각을 추진했던 적이 있다는 것을 떠올려보면, 전격적인 매각 혹은 2대 주주 유치 가능성이 없다고 하기는 어려워 보인다. 강성부 펀드는 이미 오스템임플란트에서 비슷한 사례를 만들었다. DB그룹은 회사를 더 키울 수 있는 외부 세력을 유치하고 오스템임플란트 사례처럼 2대 주주로 남는 방안을 선택할 수 있다. DB하이텍을 더 성장시킨다는 명분이 있어 아름다운 퇴장(즉, 명분)이 가능하다.