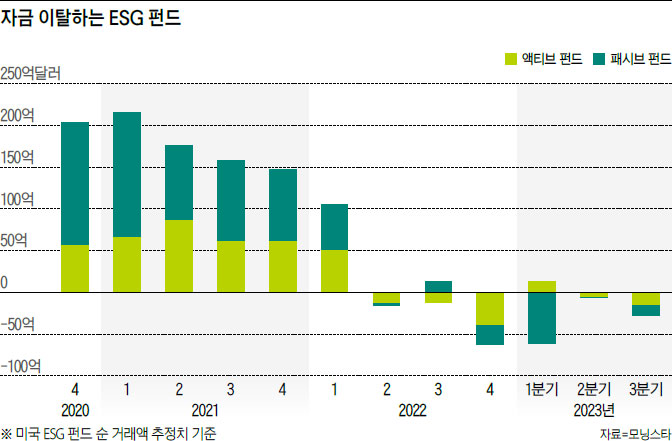

금융시장이 얼어붙으며 ESG(환경·사회·지배구조) 투자의 인기도 어느덧 퇴색하는 것일까. 우후죽순으로 생기던 ESG 펀드의 인기가 주춤하는 모양새다. 리서치 업체 모닝스타에 따르면, 올해 3분기 기준 ESG 펀드 해산은 13개인 반면 신규 론칭한 ESG 펀드는 세 개에 그쳤다고 한다. 불과 2분기까지만 해도 신규 론칭한 ESG 펀드가 27개에 달했던 것에 비하면 인기가 한풀 꺾인 분위기다. 자산 규모로 보아도 지난 1년간 140억달러(약 18조9714억원)의 자금이 이탈한 결과, 올해 3분기 기준으로 미국 시장 내 ESG 펀드의 자산 규모는 2998억달러(약 406조2590억원)로 추산된다고 한다.

역사적으로 ESG 투자가 새로운 개념은 아니다. ESG라는 용어가 쓰이기 직전까지만 해도 ‘사회적 책임 투자(SRI·Socially Responsible Investing)’라는 용어가 흔하게 쓰였다. 세계 최초의 SRI 펀드로 여겨지는 펀드는 1928년에 만들어진 ‘파이오니어 펀드(Pioneer Fund)’인데 담배 및 주류 등 이른바 ‘죄악 주식(sin stock)’을 포트폴리오에서 배척한 최초의 펀드다. 이러한 투자 흐름은 1970년대 이후에는 베트남전쟁 및 남아프리카공화국의 아파르트헤이트(Apartheid·인종 분리 차별 정책)에 동참하는 기업에 투자하지 않는 것으로 이어져 왔다.

연세대 경영학, 전 신영증권 제약· 바이오 애널리스트

SRI 투자가 ESG 투자로 바뀐 배경

SRI 투자는 사회에 선한 영향력을 행사하고자 했으며 주로 도덕적, 종교적 신념에 그 뿌리를 두고 있다. 그렇다면 오늘날의 ESG 투자가 과거 SRI 투자와 다른 건 무엇일까. 이론적 근거로 ESG 투자는 도덕이나 종교적 가치보다는 ‘리스크-조정 수익(risk-adjusted return)’을 내세운다. 단적인 예로, 과거에는 석탄 산업에 투자하면 안 되는 이유로 환경오염을 막기 위해서라는 윤리적인 이유를 중시했다면, 오늘날 ESG 투자 관점에서 석탄 산업은 소송과 규제 리스크가 잠재되어 있기 때문에 이를 반영한 리스크-조정 수익률이 낮아지므로 투자하지 않는다는 것이 가장 큰 차이점이다. 즉 SRI 투자는 윤리에 기반해 사회 이익을 위해 투자 대상을 선별했다면, 후자인 ESG 투자는 펀드 수익률을 극대화하기 위해 비재무적 리스크가 있는 투자를 배제하는 것이다.

SRI 투자가 굳이 ESG 투자로 리브랜딩(re-branding)된 데는 나름의 이유가 있는데, 그 배경에는 ‘자본시장 기관화’와 ‘선관주의의무’를 빼놓을 수 없다. 미국의 경우 1950년 상장회사 주식의 6.1%만을 기관이 소유했지만, 1980년 그 비중이 40%를 넘었고 최근에는 75%까지 상승했다. 그런데 기관투자가는 고객에게 ‘선관주의의무’가 있다. 이는 선량한 관리자로서의 주의 의무라는 뜻으로, 펀드 운용자가 펀드 투자자에게 최선의 이익이 될 수 있도록 투자 행위를 해야 한다는 광범위한 개념이다. 예를 들면 포트폴리오 투자, 위험 분산, 의결권 행사를 통한 주주 본연의 권리 행사 등을 모두 포함한다.

따라서 SRI 투자의 개념을 따르면, 기관투자가의 투자 동기가 아무리 도덕적이더라도 고객이 아닌 제삼자 또는 사회의 부수적 이익을 위해서 투자한다면 선관주의의무에 어긋나므로 위법할 수 있겠으나 ESG 투자 관점에서는 중장기적으로 리스크를 낮춰 수익을 높이는 것이기에 기관투자가 입장에서도 투자금 집행의 부담을 크게 줄일 수 있게 된 것이다.

그러나 정작 ESG 수익률이 저조해지며 ESG 투자가 앞으로도 지금까지의 인기를 계속 누릴 수 있을지에 대해서 회의적인 목소리가 커지고 있다. 그동안 ESG 투자가 성과를 보여왔던 것은 ESG 운용에서 유리한 빅테크(대형 정보기술 기업)가 시가총액도 크고 주가 상승 폭도 컸기 때문이라는 것이다. 앞으로 ESG 투자 시장은 과거만큼 전망이 밝지 않은데, 에너지 가격이 상승하고 전기차 수요가 침체하는 등의 악재뿐만 아니라 고금리가 이어지고 ESG를 둘러싼 정치적 압력이 커지는 등 거시적인 환경도 불리하게 작용할 수 있다.

이와 같이 ESG 투자가 반드시 수익률 상승으로 이어진다고 보기 어려운 점은 ESG 투자의 치명적 맹점일 수밖에 없으며 특히 한국은 기관투자가 비중이 17~19% 수준에 그치고 다수의 상장기업에 지배주주가 있으므로 미국이나 유럽의 ESG 투자 경향이 그대로 이어지는 것이 쉽지 않다.

커지는 경기 불확실성⋯‘안티 ESG’ 확산

미국에서는 ‘안티 ESG(Anti-ESG)’ 움직임이 제도화되고 있음을 감지할 수 있다. 2023년 상반기에 발의된 법안 중 156건이 ESG 요소를 고려한 대출, 투자, 계약 등을 제한하는 안티 ESG 법안이었으며, 이 중 22건이 법률로 승인되었다. 이 중에서 눈에 띄는 것은 연기금·펀드 등이 비재무적 목적 또는 ESG에 연계된 가치를 추구해서는 안 된다는 내용의 법안이다. ESG 요인을 고려한 투자 의사 결정을 제한하고, 오로지 재무적·금전적 이익을 최우선 목표로 삼아야 한다는 것이다.

법안 중 일부에서는 더 직접적인 표현이 등장하는데, 은행 등 금융회사는 정량적이고 객관적인 리스크에 근거한 재무적 기준에 따라 금융 상품 및 서비스를 제공해야 하는 반면 ESG 기준은 ‘비재무적’ 기준으로써 주관적·임의적이며, 모호한 가치에 근거하고 있다고까지 규정하고 있다.

물론 ESG 투자는 여전히 많은 가능성을 가지고 있다. 글로벌 기관투자가가 기업의 정성적 지표를 적극 검토하고 경영에 관여하면서 시장 인식이 개선된 부분은 높게 평가될 만하다. 기관투자가가 코로나19 팬데믹(pandemic·감염병 대유행) 이후로 유급휴가 확대, 노동자의 건강과 안전 도모, 고용 보호, 소비자 보호 등에 노력할 것을 기업에 촉구하며, 기업의 ESG 경영을 이끌고 자본시장을 변화시키고자 한 노력은 충분히 사회적 가치가 있었다.

2022년 이후 가파른 금리 인상과 원자재 공급난, 전쟁 등의 상황이 겹치며 ESG 투자의 실효성에 대한 의구심은 나날이 확대되고 있다. 올해는 안티 ESG 움직임까지 대두되고 이를 둘러싼 정치적 갈등 상황까지 펼쳐지며, 자산운용사는 ESG 용어까지 사용을 중단하는 등 ESG 투자는 논쟁의 중심에 서 있다. 이처럼 ESG가 지속 가능한 성장 요소인지조차 시장 참여 주체 간에도 혼선이 발생하는 시점에서 투자자는 어떻게 해야 할까.

결국 그동안 ESG 투자가 리스크-조정 수익을 거둘 수 있는 이유 중 상당 부분은 정부의 규제 덕분이었다. 예를 들면 정부가 석탄 산업에 대한 규제를 강화하고 태양광·풍력발전 기업에 대한 지원을 키워왔기 때문에 신재생에너지 기업들이 높은 가치를 인정받아왔던 것이다. ESG 투자가 정치적 흑백 논리로 포장되어 선동되는 데 쓰이지 않고 순기능을 키워나가는 방향으로 성숙할 수 있도록 투자자 또한 ESG 투자를 둘러싼 정부 정책에 대해서 정치적 논리를 배제한 객관적 시각을 견지해야 할 것이다.