“탄핵소추안 표결 불발로 서울 외환시장에서 원화 가치가 급락할 가능성이 크다.”

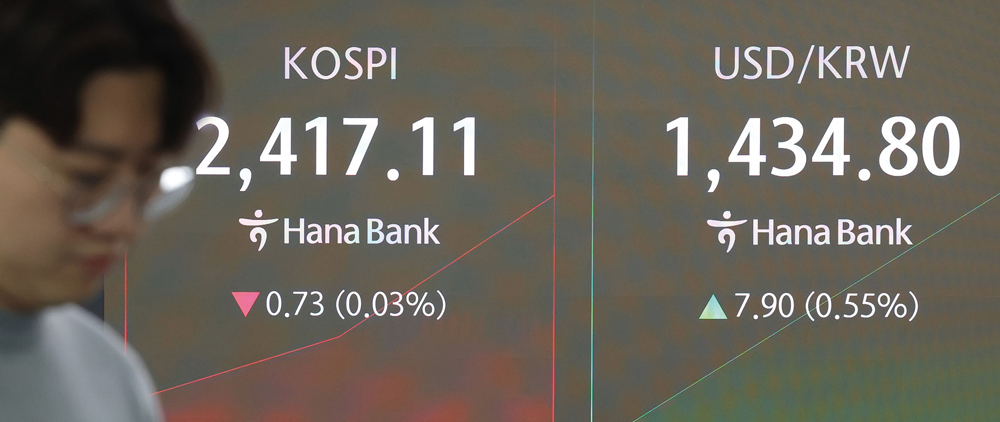

아다르쉬 신하 뱅크오브아메리카(BoA) 아시아 금리 및 외환 전략 공동 책임자는 12월 7일 윤석열 대통령에 대한 국회 탄핵 표결이 불성립된 이후 블룸버그와 인터뷰에서 “경기가 나빠 금리 인하 가능성이 커지고 있는 상황에서 탄핵마저 불발됐기 때문”이라면서 이같이 말했다. 실제로 12월 9일 한국 증시와 외환시장은 쑥대밭이 됐다. 이날 코스피지수는 전 거래일 대비 2.78% 급락한 2360.58까지 밀렸고, 원·달러 환율은 하루 사이에 17.8원 오른(원화 가치 하락) 1437원에서 거래됐다. 증시와 환율은 12월 10일 급락세를 벗어나는 데 성공했지만, 12월 11일에도 코스피는 2430선, 원·달러 환율은 1432원에서 거래되는 등 약세 분위기가 지속하고 있다. 일각에서 원·달러 환율이 12월 중 1450원까지 오를 수 있다는 전망도 나온다.

이런 상황에서, 12월 18~19일 일본은행의 금융정책결정회의가 원화 약세를 증폭시킬 수 있다는 전망이 나온다. 일본 경제의 3분기 성장률(1.2%) 서프라이즈에 힘입어 일본은행이 기준금리를 연 0.5%로 0.25%포인트 인상할 가능성이 크기 때문이다. 일본의 금리 인상으로 ‘엔 캐리 트레이드’ 청산 움직임이 나타날 경우 외국인의 ‘셀 코리아(sell ko-rea)’ 추세가 강해질 수 있다.

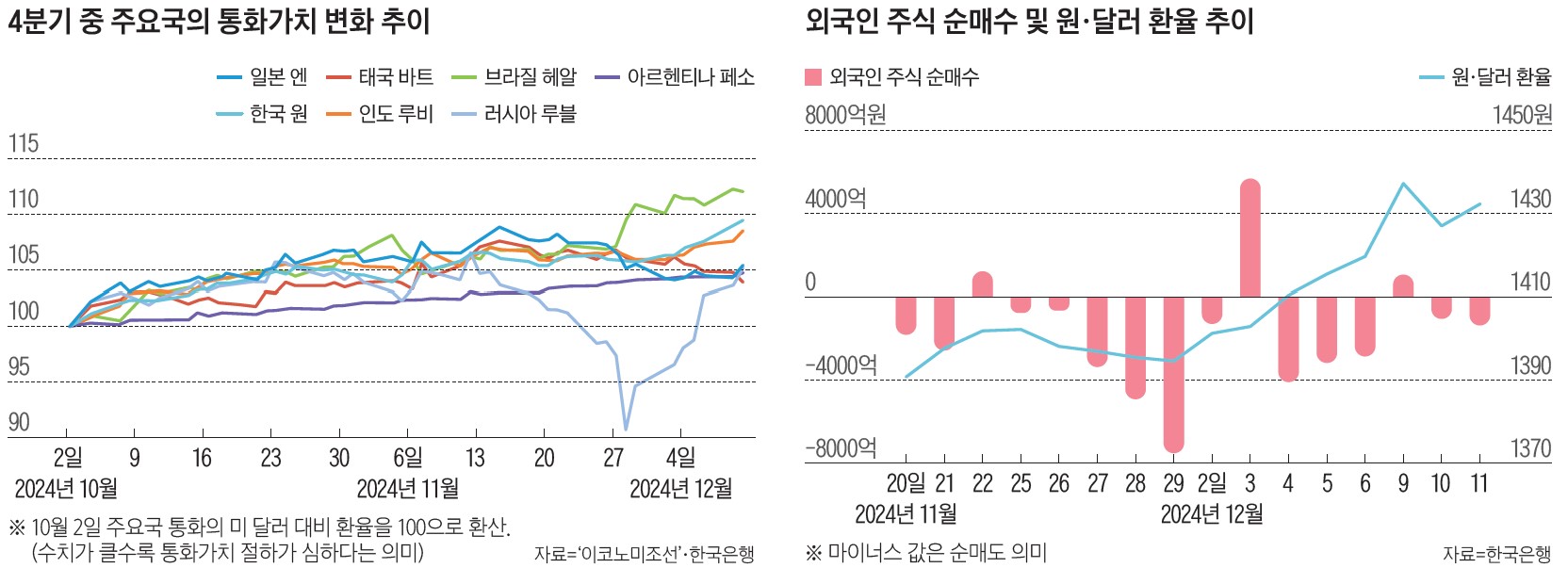

4분기 원화 절화 폭, 세계에서 두 번째로 커

12월 3일 윤석열 대통령이 선포한 비상계엄은 국회 의결을 통해 6시간 만에 해제됐지만, 경제에 깊은 상처를 입혔다. 특히 한국물(物) 자산의 가치 평가 척도인 원·달러 환율은 12월 12일 1432원에 거래되며 비상계엄 사태 전보다 30원 이상 급등한 상태다. 비상계엄 사태 후 정치 불안이 경기 부진 등으로 높아졌던 원화 가치 하락 압력을 더욱 증폭시킨 것이다.

그 결과 한국 원화는 4분기 중 통화가치가 많이 떨어진 통화 중 하나가 됐다. 지난 10월 부터 12월 9일까지 원화 가치는 8.92% 하락해 막대한 재정 적자로 인한 경제 위기를 맞은 브라질 헤알화(-12.24%)에 이어 세계에서 두 번째로 절하 폭이 컸다. 2년여 만에 가장 낮은 3분기 국내총생산(GDP) 성장률(5.4%) 충격과 아다니그룹 부패 스캔들 등으로 외자 유출 압력이 높았던 인도 루피화(-8.41%) 정도가 원화와 비슷한 절하 폭을 나타냈다. 우크라이나와 전쟁 중인 러시아 루블화(-5.14%), 전통적인 약세 통화인 아르헨티나 페소화(-4.74%)와 튀르키예 리라화(-1.86%)도 원화 대비 강세를 보이고 있다.

문제는 원화 약세 확대 전망이 확산하고 있다는 점이다, 일본계 투자은행(IB) 노무라증권은 “미국의 도널드 트럼프 2기 정부 출범 등 대외 환경 변화와 한국은행의 외환보유액 대응 여력 부족 등이 원화 약세로 이어질 것”이라며 “내년 5월 말 원·달러 환율이 1500원까지 올라갈 수 있다”고 전망했다.

정치 불안… 日 금리 인상 유탄 맞을 가능성

이런 분위기 속에서 12월 18~19일 금융정책결정회의를 개최하는 일본은행의 기준금리 인상이 원·달러 환율 상승에 주요한 변수가 될 수 있다는 전망이 나온다.

니혼게이자이신문(닛케이)에 따르면, 스와프 시장 금리를 토대로 산출된 2024년 12월에서 2025년 1월 사이 일본은행의 기준금리 인상 가능성은 80%로 관측된다. 닛케이는 “12월 6일 시점에서 12월 인상 확률은 39%, 1월 인상 확률은 38%로 예측된다”고 보도했다. 이에 대해 우에다 가즈오 일본은행 총재는 닛케이와 인터뷰에서 “데이터가 가정한 대로 변해간다는 의미에서는 (추가 금리 인상에) 가까워지고 있다”며 “물가 상승률이 2%를 향해 착실히 올라간다는 확실성이 커지면 적당한 타이밍에 금융 완화 정도를 조정할 것”이라고 밝혔다. 지난 3월 기준금리 인상을 통해 8년 만에 마이너스(-) 금리 시대를 끝낸 일본은행은 지난 7월 기준금리를 0~0.1%에서 0.25%로 올린 바 있다. 당시 일본의 금리 인상은 엔 캐리 트레이드 청산을 촉발해 8월 초(8월 1~5일) 다우존스 등 미국 증시의 주요 지수가 6%가량 하락하는 등 글로벌 증시를 후퇴하게 했다. 일본은행이 금리 인상을 통해 기준금리를 연 0.5%로 올릴 경우, 8월처럼 전 세계 위험 자산에 투자된 엔화 자금의 이탈을 촉발할 가능성이 제기된다. 한국은행은 전 세계에 고수익 자산에 투자된 엔화 자금(3조4000억달러) 중 6.5%에 이르는 2000억달러(약 286조원)가량을 청산 가능성 있는 자금으로 보고 있다. 엔 캐리 트레이드 청산이 실현될 경우 국내 유입된 엔화 자금 이탈이 외국인의 셀 코리아 확대로 나타날 수도 있다. 한국물 자산 축소 등을 권고하고 있는 IB가 늘어나고 있어서다. 2025년 전망에서 한국 주식에 대한 익스포저(노출액)를 크게 줄여야 한다는 의견을 제시한 홍콩계 CLSA는 “7월 이후 실망스러운 움직임을 보여온 한국 주식에 정치 리스크가 추가된 것”이라면서 “한국 주식 비중 축소를 며칠 앞당긴다”는 의견을 제시했다. 골드만삭스도 2025년 한국 증시에 대한 투자 의견을 ‘비중 확대’에서 ‘중립’으로 하향 조정했다. 이와 관련 이복현 금융감독원장은 국내 경제에 탄핵을 통한 불확실성 제거가 필요하다고 밝혔다. 그는 12월 12일 연합뉴스와의 인터뷰에서 ‘우리 경제 상황에 탄핵이 낫다고 보느냐’는 질문에 “불확실성 제거가 경제에 필요하다는 입장”이라고 답했다.

# 엔 캐리 트레이드(yen carry trade)

전통적 방식의 캐리 트레이드(carry trade)는 저금리 국가 통화로 차입해서 고금리 국가 통화로 환전한 후 해당 국가에 투자하는 투자 전략을 뜻한다. 엔 캐리 트레이드는 장기간 초저금리를 유지해 온 일본에서 엔화를 0%대 금리로 차입해 미 달러로 환전해 고금리 국가 자산에 투자해 수익을 추구하는 투자 방식이다. 엔 캐리 트레이드 자금의 급격한 청산은 글로벌 금융시장의 불안을 일으킬 수 있다.

12·3 비상계엄 사태 후 외국인, 韓 주식 1兆 넘게 순매도

12월 3일 밤 윤석열 대통령이 비상계엄을 선포한 이후 외국인은 한국 주식을 1조원 이상 순매도하고 있다. 한국은행에 따르면, 지난 7월 이후 한국 주식을 18조7493억원 순매도 중인 외국인은 비상계엄 쇼크가 일어난 12월 4일 이후 1조1471억원가량 주식을 팔았다. 6시간의 비상계엄 선포·해제 이후 개장한 12월 4일 4071억원, 5일 3174억원, 6일 2841억원 순매도한 외국인은 국회의 대통령 탄핵 표결 무산으로 급락장이 연출된 9일 1027억원 순매수했지만, 10~12일 2909억원 순매도로 돌아섰다. 이같이 외국인의 국내 주식 순매도 기조가 이어지면서 원·달러 환율은 1430원대로 올라서며 2022년 10월 레고랜드 사태 이후 최고 수준을 이어 가고 있다. 정치 불안으로 증폭된 원·달러 환율 상승 분위기가 원화 약세에 대한 일방적 기대 심리로 이어지는 것을 막기 위해 정부는 외환보유액을 활용한 환율 방어에 나서고 있다.

하지만 정치 불확실성이 장기화하면 환율 방어 여력에 제한이 될 수밖에 없다. 외환보유액 감소에 대한 우려 때문이다. 지난 11월 말 기준 한국의 외환보유액은 4153억9000만달러다. 전문가는 12월 말 기준 외환보유액이 4000억달러를 살짝 웃돌거나 밑돌 가능성을 제기한다. 외환보유액이 4000억달러를 밑돈 것은 2018년 5월(3989억8000만달러)이 마지막이다.