50대 오모씨는 2022년 1월 지방에 있는 5억원 상당의 아파트 한 채를 매수해 실거주 중이다. 이후 회사를 옮겨 서울로 이사하려고 계획을 짜던 중 아버지로부터 주택을 미리 증여받는 것은 어떠냐는 제안을 받았다. 아버지는 현재 서울에 있는 매매가 20억원가량의 아파트 한 채를 보유하고 있다. 문제는 세금이다. 증여세는 말할 것도 없고, 2주택 보유로 각종 부동산 세금 부담만 늘어나는 것은 아닌지 걱정이 크다.

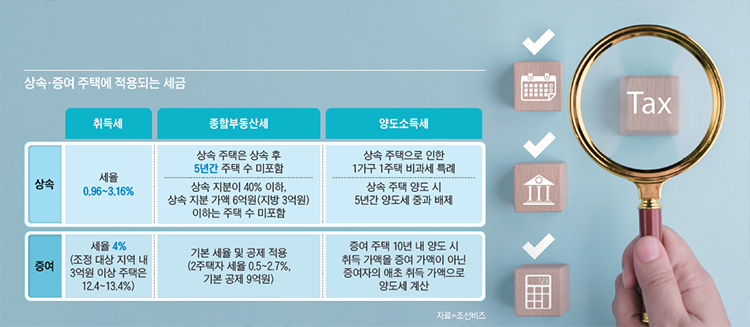

우리나라는 가계가 보유한 자산 중 부동산이 차지하는 비중이 80%에 육박한다. 당연히 부모로부터 물려받는 자산 대부분은 주택 등 부동산이다. 부동산 세금은 크게 취득세, 보유세(재산세·종부세), 양도소득세로 나뉜다. 무시할 수 없는 부동산 세금. 오씨의 사례를 통해 부동산 세금이 상속·증여 시 각각 어떻게 적용되는지, 세제 혜택은 없는지 등을 살펴보자.

취득세, 증여는 ‘시가’로 상속은 ‘공시가’로 매겨

부동산 등을 취득할 때 내는 세금인 ‘취득세’는 증여보단 상속이 절세에 유리하다. 증여는 시가 인정액(매매 사례 가액, 감정평가액, 경매·공매 금액)을 기준으로 과세하지만, 상속은 시가 표준액으로 과세하기 때문이다. 시가 표준액은 정부가 부동산에 대한 세금을 징수하기 위해 매년 공시하는 가격(공시지가)이다. 공시지가는 보통 시가보다 30%가량 낮다. 토지는 개별 공시지가를, 단독주택은 개별 주택 가격을 기준으로 한다. 아파트나 다세대주택 등 공동주택은 공동주택 가격을 활용한다. 주택 가격은 매년 4월 30일, 토지는 매년 5월 31일 공시가 이뤄진다.

취득세율도 상속이 더 유리하다. 상속 주택엔 3.16%(지방교육세·농어촌특별세 포함)의 취득세율이 적용되는데, 상속인이 무주택자일 경우 더 낮은 세율인 0.96%가 적용된다. 반면 증여받을 경우 4%의 세율이 적용된다. 일반적인 매매계약에 따른 취득세율은 1주택자는 1.1~3.5%, 다주택자는 8.4~13.4%가 적용된다. 다만 만약 조정 대상 지역 내 3억원 이상 주택을 증여받을 경우 12.4~ 13.4%의 증여 취득세율이 적용된다. 만약 오씨가 서울 조정 대상 지역(서초구·강남구·송파구·용산구)에 있는 주택을 증여받는다면 취득세는 2억4800만원이다.

상속 주택은 5년간 주택 수 계산서 빼… 종부세 부담↓

부동산을 보유하면 내야 하는 ‘종부세’ 역시 상속이 더 많은 세제 혜택을 받는다. 우선 오씨는 주택을 상속받아도 5년간 1가구 1주택자 지위를 유지할 수 있다. 상속받은 날로부터 5년까지는 상속 주택을 주택 수에 더하지 않기 때문이다. 그렇다고 종부세를 아예 과세하지 않는단 의미는 아니다. 과세표준(세금을 매기는 기준)에는 합산된다.

이밖에 △상속 지분이 주택 지분의 40% 이하인 주택 △상속 지분의 공시 가격이 수도권 6억원, 지방 3억원 이하인 주택 중 하나의 요건에 해당해도 상속 주택은 기간 제한 없이 주택 수에서 제외한다.

오씨의 경우 상속 즉시 종부세를 내야 한다. 종부세는 공시 가격을 기준으로 계산하는데, ‘공동주택 공시 가격 반영률(69%)’을 단순 적용하면, 오씨가 보유한 주택과 상속 주택 공시 가격은 각각 3억4500만원, 13억8000만원으로 총 17억원가량이다. 다행히 5년간은 1가구 1주택자로 인정돼 기본 공제액 12억원(부부 공동 명의 1주택자는 18억원)이 적용돼 5억원에 대한 종부세만 내면 된다.

오씨가 아버지 생전에 주택을 증여받을 경우 유예 기간 없이 1가구 2주택자가 된다. 이땐 기본 공제액이 12억원에서 9억원으로 줄어, 오씨는 8억원에 대한 종부세를 내야 한다. 2023년 2주택자 종부세 중과가 폐지돼, 종부세율은 1주택자나 2주택자나 과세표준에 따라 0.5~2.7%가 동일하게 적용된다. 그러나 3주택자 이상은 0.5~5%가 부과된다.

상속 후 주택 팔 때 양도세 ‘비과세 특례’도

주택 매도 시 내는 ‘양도세’도 상속과 증여에 따라 차이가 난다. 오씨가 주택을 상속받은 후 한 채를 처분하기로 마음먹었다면, 기존 보유 주택을 매도하는 것이 유리하다. ‘상속 주택 비과세 특례’가 적용되기 때문이다.

소득세법 시행령 155조 제2항은 상속으로 2주택자가 된 경우 기존 주택을 양도할 시 1주택자로 간주해 1가구 1주택 비과세를 적용받을 수 있도록 했다. 1가구 1주택 비과세 요건은 ‘2년 이상 보유(취득 당시 조정 대상 지역 내 주택은 2년 이상 거주), 양도 금액 12억원 이하’다. 김씨가 기존 주택을 취득한 지 2년이 넘었고, 시가가 5억원 상당이기 때문에 내야 할 양도세는 없다.

비과세 특례가 적용되는 시한은 없다. 상속 후 언제든 매각해도 1가구 1주택 비과세 혜택을 받을 수 있다는 뜻이다. 국세청은 올해 발간한 ‘상속·증여 세금 상식’에서 김씨같이 상속인과 피상속인이 각각 주택 1채를 보유한 사례를 들며 “기존 주택을 먼저 양도하는 것이 세금상 유리하다”고 했다. 이어 “다른 상속인과 공동으로 상속받은 경우도 마찬가지”라며 “비과세 요건을 갖춘 기존 주택을 먼저 양도하는 경우 양도세가 과세되지 않는다”고 했다.

오씨가 상속 주택을 먼저 처분하면 비과세 특례는 적용되지 않는다. 다만 5년 내 양도하면 양도세 중과세를 면할 수 있다. 현행 소득세법은 다주택자가 보유한 주택을 양도할 때 중과세율을 적용한다. 양도세 기본 세율 6~45%에 2주택자는 20%포인트, 3주택자 이상은 30%포인트를 더 매긴다. 현재는 시행령 개정을 통해 한시적으로 다주택 양도세 중과를 유예하고 있는데, 2026년 5월 9일까지다.

주택을 증여받으면 비과세 특례, 양도세 중과세 면제 혜택은 모두 적용받을 수 없다. 이뿐만 아니라 증여받은 후 10년 이내에 주택을 양도하면, 양도세 계산 시 취득 가액을 증여 가액이 아닌 증여자의 애초 취득 가액으로 계산해 절세에 불리할 수 있다.